Moneta far-falla

di Nicoletta Forcheri - 14/01/2017

Fonte: Nicoletta Forcheri

LA FAR-FALLA DELLA MONETA CREDITIZIA

Convegno 4 novembre Banche e creazione monetaria, Roma, Montecitorio

(Pubblico solo oggi la relazione della conferenza del 4 novembre al Parlamento con i deputati 5S Villarosa, Sibilia, Pesco, e i relatori Torfason, Della Luna, Galloni e Govoni. La conferenza è visibile qua )

“(…) con l’emissione di carta moneta strutturata come falsa cambiale o falsa fede di deposito, si induce la collettività a dare merce, che ha un costo, contro oro carta, che costo non ha.” (G. Auriti, L’ordinamento internazionale del sistema monetario, pag. 43).

& Una piccola falla ontologica e storica agisce come un battito di ali di far-falla che provoca catastrofi e fallimenti a catena, a distanza negli anni e nello spazio. E’ una falla contabile nella descrizione della moneta. Siamo come quegli eschimesi che circondati da neve dalla mattina alla sera non hanno alcuna parola per nominare e descrivere la neve. E se sappiamo che gli eschimesi hanno almeno dieci termini per dieci varietà di neve diversa, noi non ne abbiamo neanche una contabile, per citare e descrivere, differenziandola dal credito, la moneta. Siamo di fronte a una moneta INVISIBILE, fatta artificialmente coincidere con IL TITOLO, travestita da CREDITO O DEBITO, a seconda dal punto di vista della persona.

& Questa falla risale all’epoca della nascita delle scritture contabili dei mercanti banchieri, in un periodo di sedicente regime di moneta oro, scritture che prevedevano unicamente la compensazione tra debiti e crediti, e unicamente transazioni di compravendita (oltre all’inventario), e non la descrizione della moneta fiduciaria, ossia non coperta, nata dal nulla. Ma anche il regime di moneta oro era moneta fiduciaria, primo perché la copertura è sempre putativa, non è mai reale, è sempre superata, è sempre stata una scusa per creare moneta dal nulla, la gallina dalle uova d’oro; secondo, perché il valore dell’oro e dell’argento depositato nei banchi era agganciato a sua volta al valore convenzionale, cangiante, attribuito per convenzione ad una moneta immaginaria, le lire i soldi i denari o LSD, con un’equivalenza fissa descritta nel saggio di Luigi Einaudi del 1930 “Teoria della moneta immaginaria nel tempo da Carlomagno alla rivoluzione francese” (1)

& Appurato pertanto che il valore non è mai stato intrinseco, né lo potrà essere neanche il suo corollario monetario, il potere di acquisto, ma che è sempre dato da una relazione di fiducia, cioè dal giro e dall’autorità di emissione di un “sovrano” – o garanzia putativa – capiremo quindi come persino il regime della moneta oro fosse in realtà già moneta fiduciaria travestita, e si capirà altrettanto che il presente regime di moneta sedicente fiat fiduciaria, è spurio. E’ spurio poiché impone anacronisticamente ancora la riserva o la copertura, quando definisce la moneta bancaria come un IOU o una cambiale, cioè una “passività” presuntamente coperta da un’attività, mentre la banca al momento della creazione monetaria coincidente con il credito, fa un’operazione allo scoperto scommettendo sulla copertura futura da parte degli incassi del suo stesso prestito (2 )

& L’obbligo di copertura ha sempre portato a fallimenti e a destabilizzazioni sociopolitiche ed economico-finanziarie, dal primo grande crack della prima grande compagnia bancaria mercantile, quella dei Bardi Peruzzi Acciaioli che fallirono nel 1343 non per il credito incagliato, il Re d’Inghilterra che decise di non onorare il debito, ma perché i veneziani ritirarono l’oro, al primo rifiuto di rimborso, oro che avevano depositato, prestandolo, ai Bardi, esattamente come adesso i fondi hedge che controllano la ventina di banche dealer – o specialiste in titoli di Stato – tolgono le loro biglie dalle banche italiane vendendone i titoli allo scoperto per farle fallire, specialmente le popolari e di credito cooperativo – cooperazione e mutualità tutelate dalla Costituzione, art 45. E come si erano procurati l’oro i veneziani? Con il saccheggio dei paesi d’oriente per mano dei Mongoli: una moneta basata quindi sui rapporti di forza esattamente come oggi che abbiamo la “pax americana” FMI imposta con la superiorità nucleare.

& Sono per l’appunto prese di mira e attaccate banche popolari e banche di credito poiché in esse è intrinseca – in germe – una nozione agli antipodi dalla personalità giuridica vigente ora, come persona fittizia a cui è intestato il patrimonio sociale nelle SPA: una personalità giuridica che invece di essere composta dai proprietari di detto patrimonio, diventa aliena o altra da questi stessi proprietari, mentre i soci proprietari e la personalità giuridica dovrebbero avere un legame organico e trasparente non inquinato da “terzi” come l’intermediario ente a sé stante, spa, trust, o Stato, che dir si voglia.

& Quest’assenza ontologica della nozione di moneta porta la BCE a pronunciare ossimori come le “liabilities emesse da istituti finanziari, con una gradazione di monetabilità” moneynessa, nella definizione degli “aggregati monetari”, dove in tale gradazione, in M1, rientrano le banconote le monetine e tutti i depositi a breve, overnight. (3)

& Da questa carenza di definizione della prima lettera o della prima parola dell’alfabeto contabile, discendono altre due falle contabili: la mancata iscrizione della moneta nella cassa al momento della creazione e il falso passivo per finto pareggio, con principi contabili scorrettamente applicati. Falso passivo ribadito da numerosi economisti, di cui anche W, Buiter, capo economista alla Citibank che nel suo paper “Seigneuriage” del 2007 parla degli “strumenti monetari [della BC]” e definendoli “passività solo nel nome, in quanto sono inconvertibili”4. E gli strumenti monetari della BC non sono solo le banconote, ma anche tutte le linee di credito delle BC, quindi moneta bancaria/elettronica espressa nei depositi.

& La situazione della moneta bancaria oggi è la stessa di quella delle banconote agganciate all’oro prima del 1971: di fatto moneta fiduciaria ma contabilizzata come fosse moneta coperta dall’oro. Anche i depositi diventano inconvertibili, al meno per il 95% – il contante essendo unicamente il 5% della moneta circolante totale come ha confermato il Rapporto della Bank of England di marzo del 20145. Farla diventare completamente inconvertibile, con via via sempre più restrizioni alla valuta a corso legale definita tale dai trattati UE, con restrizioni ai prelievi, e obbligo di pagare con bonifici bancari (e poi con la carta), tasse e multe: è il progetto dei banchieri, con la cashless society, voluta dagli hedge funds che controllano Google, Amazon, Microsoft e Visa, e che tra le altre cose, stanno operando per fare sparire la banca in genere e farla sostituire con la moneta digitale, slegata dal deposito, debito puro inventato dal nulla al momento della transazione online e con la carta.

& Quindi finte passività e vere passività. Come mai? Questione di punti di vista della persona a cui è intestato il conto, a seconda che si tratti del proprietario persona fisica o gruppo di persone fisiche – come dovrebbe essere per rispecchiare la realtà – o della persona giuridica fittizia spa trust o quant’altro a cui è intestato il conto. Van Cleve nel suo Principles of Double Entries Bookeeping, del 19136 ci spiega come in realtà l’Equity o il Patrimonio netto sia una finta passività, quindi un attivo netto vero poiché è il debito che la persona fittizia giuridica Società deve ai suoi veri proprietari, gli azionisti, che compongono la Società, e quindi a sé stessa: pertanto nelle scritture contabili ci sono i debiti veri, che la società deve all’esterno, e debiti fittizi che la società deve a sé stessa o ai proprietari, o che non salda. Nella prassi e norma attuale di considerare la persona giuridica, SpA o quant’altro come un ente INTERMEDIO tra la proprietà e l’esterno vi è una finzione appunto, perché a godere del patrimonio possono solo le persone fisiche o gruppi di persone fisiche. Attraverso questa finzione, si accolleranno i debiti veri verso l’esterno ad alcuni azionisti (piccoli risparmiatori, obbligazionisti ecc) come si è visto nei bail in, e si attribuiranno i finti debiti – depositi, equity, accantonamenti – vere attività nette, agli azionisti privilegiati o ai furfanti che si nascondono nella proprietà dei fondi proprietari delle banche. Tutti sanno che il patrimonio netto non può essere altro che l’attivo meno il passivo, e va quindi messo come SALDO all’attivo, da aggiungere come somma al totale passivo: se il conto è intitolato a una persona fisica figurerà quindi il saldo netto all’attivo, come patrimonio netto, che deve a sé stessa, quindi bilanciato al passivo.

& Cos’è la moneta, cosa la distingue dal titolo? Lo IAS 7,6 definisce il “cash” – mal tradotto con “disponibilità liquide” invece che con “contanti” o “cassa” – che poi sappiamo coincidere con la moneta a corso legale definita dai trattati UE – come comprendente il contante propriamente detto e i depositi a vista 7. Nella circolare 262 di Bankitalia, su come redigere il bilancio, si legge che alla voce 10 dello stato patrimoniale figurano la Cassa e i Depositi liberi presso le Banche centrali, e che nella Cassa si rilevano le valute a corso legale comprese le banconote e le monete divisionali estere 8. Ma ciò che differenza la moneta, dal titolo, è che la moneta non la devi né la devi avere, è in cassa: nel codice civile italiano la moneta è considerata addirittura alla stregua di una “cosa” fungibile, traspare comunque che è considerata un bene, oggetto di diritto reale, assoluta, valida verso tutti, erga omnes, a utilità ripetuta, di immediato godimento, patrimoniale e definita dalla legge – manca solo questa caratteristica – che non scade, contrariamente ai titoli che sono relativi, scadono al rimborso, non sono erga omnes, e non sono di immediato godimento. Quindi se i depositi overnight, in genere, a vista e centrali nel dettaglio, sono definiti moneta contante dagli IAS 7,6, non si capisce come potrebbero essere cash per gli uni e debito per gli altri, visto che il cash è cash, è quella cosa che hai in borsa e che puoi contare sulla punta delle dita, che sia una borsa fisica o virtuale – il tuo deposito.

& Luca Pacioli dice che quando qualcuno trova un tesoro, deve fare debitrice la cassa e creditore sé medesimo, dice anche che quando un amico ti presta denaro, devi fare debitrice la cassa e creditore l’amico. La creazione monetaria potrebbe essere paragonata al ritrovamento di un tesoro? Oppure al tesoro preso in prestito da “un amico”?

Prima di rispondere con le tabelle sotto, aggiungiamo che per Pacioli la cassa è sempre debitrice o pari, che tradotto significa che la Cassa deve sempre dare (o al massimo non deve dare niente) alla controparte della transazione, o al “cavedal de mi tale”, il capitale di tizio, che tradotto in contabilità attuale significa che la cassa è sempre all’attivo o pari zero, non può essere negativa, altrimenti è un errore, eppure come il professor Torfason ci ha dimostrato nella sua tesi di dottorato, nel rendiconto finanziario delle banche è segnata la negatività di cassa, fatto illogico e scorretto contabilmente, ma di cui nessun banchiere, nessun magistrato, nessuno specialista sembra preoccuparsi9

Come nasce la moneta nelle scritture bancarie oggi

Nasce da una partita di giro tra sé e sé, una partita doppia male interpretata

Stato patrimoniale, moneta creditizia – la banca ha prestato 100 euro al cliente:

|

Banca |

Banca |

Cliente |

Cliente |

|

Assets |

Liabilities |

Assets |

Liabilities |

|

Crediti v/clienti |

Depositi clienti |

Deposito clienti |

Debito v/banca |

|

100 |

100 |

100 |

100 |

Il cliente ha speso 100 euro:

|

Banca |

Banca |

Cliente |

Cliente |

|

Crediti v/clienti |

Debiti v/clienti |

Deposito |

Debito v/banca |

|

100 |

0 |

0 |

100 |

Il cliente rimborsa 150 euro alla banca

|

Crediti v/clienti |

Debiti v/clienti |

Deposito |

Debito v/banca |

|

0 |

0 |

0 |

0 |

Gli interessi vanno nel conto economico: unico guadagno dichiarato!!!

“Chi non fa non falla, chi non falla non impara”, scrisse Luca Pacioli e infatti qua dopo secoli nessuno ha imparato.

& Attualmente quindi la creazione monetaria NON ENTRA IN CASSA né figura nello Stato patrimoniale, dove compare unicamente un gioco tra il credito della banca acquisito con la firma del mutuo al cliente – il titolo di credito – e la passività in forma di deposito allo stesso: praticamente la banca crea in “pareggio”, una partita di giro tra sé e sé già compensata, di una moneta che mette “a disposizione” ma che non sborsa perché non de l’ha in cassa: solo ne riduce il debito/deposito ad ogni utilizzo. La vera contrapposizione contabile dovrebbe essere quella tra il credito della banca e il debito del cliente e non tra credito e debito della banca stessa! Se la banca consegnasse veramente il mutuo, la banca dovrebbe annullare il suo “debito” nel deposito del cliente, perché sarebbe uscito dalla sua cassa per andare nella “cassa” del mutuatario, cosa che non solo non avviene, ma addirittura il Codice civile all’articolo 1834 dichiara la banca proprietaria e debitrice del contenuto dei depositi mentre la Corte di Cassazione 10 (Cass., 21 giugno 2005, n. 13294 ) sancisce tale stato di cose equiparando il bonifico e il deposito bancario alla consegna reale prevista dal contratto di mutuo, che è un contratto reale e implicitamente facendo assurgere la moneta bancaria dei depositi a moneta contante, come già definito dalle norme contabili internazionali IAS, e pertanto a moneta a corso legale de facto.

Creazione monetaria attualmente, tratto da KPMG Money Issuance, Settembre 2016

Ad ogni creazione di credito, la banca commerciale crea un attivo, il credito, e un passivo, il deposito, corrispondenti al debito e al deposito/credito del cliente. A sua volta la banca commerciale segna come attività le riserve (depositi) che tiene presso la banca centrale, oltre alle banconote e monetine nel conto di cassa, tutte attività di cassa della banca che saranno segnate come passività della banca centrale. Banconote e depositi sono contabilmente segnati nello stesso modo.

§ Fino a quando le banche all’atto di creare moneta fiduciaria non la segnano come “attività” del sovrano, ossia del popolo, ma come passività verso il mutuatario, così come la riserva delle banche a sua volta è segnata come passività della BC, qualsiasi riforma monetaria sarà destinata, come quella della KPMG o di moneta intera a perpetrare l’inganno e l’appropriazione indebita perché proprio l’obbligo di riserva in un regime di moneta fiat costituisce l’anello, il perno, della catena di S Antonio che scarica costantemente il debito verso il basso e il credito verso l’alto, causato anche da questo finto pareggio alla creazione monetaria con creazione monetaria elusa.

Con l’obbligo di riserva il risultato d’ufficio è che il sottostante SIAMO NOI, che paghiamo economicamente finanziariamente patrimonialmente fiscalmente e IN NATURA.

Come dovrebbe essere contabilizzata la funzione monetaria?

& Per distinguere la funzione monetaria dalla funzione creditizia, in modo da rendere il sistema bancario vero intermediario e non come adesso creatore di moneta bancaria 11, occorre iscrivere la moneta creata come flusso finanziario nel rendiconto finanziario e come attivo di cassa nello stato patrimoniale, alla voce 10. La moneta è un segno contabile costituito da un simbolo tangibile gestito dall’ente emittente che rappresenta una cosa intangibile del tipo del valore, o potere di acquisto, conferito da chi accetta la moneta per le transazioni. Essendo che il popolo è sovrano, che la Repubblica controlla il credito e che lo Stato ha legislazione esclusiva in materia di moneta per Costituzione, è il Tesoro che deve creare la moneta per conto dei cittadini, e attraverso gli atti del Parlamento: tale creazione dev’essere messa nella cassa come bene fungibile patrimoniale, o contante, e come passività nei confronti dei cittadini sovrani; se è la BC a creare la moneta, la collocherà all’attivo di cassa come creazione monetaria, e al passivo come debito nei confronti del Tesoro. Il rapporto di proprietà della moneta è rappresentato contabilmente dal titolare di conto che sarà una persona fisica o un gruppo di persone fisiche (lo Stato) alla quale appartiene la cassa (il Tesoro), che è la voce contenente la creazione monetaria, sempre all’attivo dello stato patrimoniale (o pari a zero).

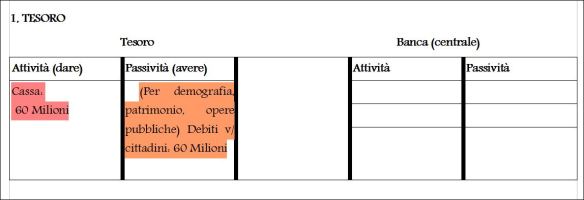

* Creazione monetaria da parte del Tesoro:

L’atto di creazione monetaria si distingue quindi dal credito per il fatto che la moneta creata non è titolo, ed è collocata nella cassa dell’emittente, controbilanciata dalla passività nei confronti del “sovrano” che è il popolo. Il Tesoro è solo la cassa del popolo.

* Creazione monetaria della Banca centrale :

& Se è la BC a creare moneta, essa deve farlo in quanto agente del principale che è il Tesoro, e cassa di quest’ultimo. La moneta creata va nella cassa controbilanciata dalla passività nei confronti del Tesoro, il quale la segna come credito, e come debito nei confronti dei cittadini sovrani, gli unici che al contempo saranno debitori (nei casi di prestito), creditori (quando viene creata) e proprietari (sempre) della moneta creata (mentre adesso debitori, creditori e veri proprietari della moneta creata, sono gli enti di emissione!).

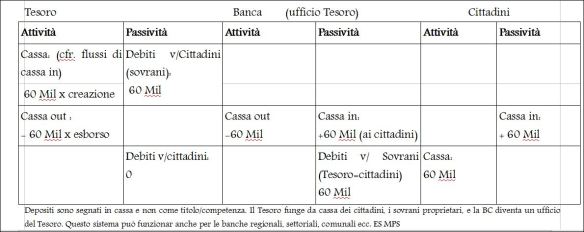

- Creazione monetaria: immissione con spesa pubblica:

& La prima e la terza riga sono lo stato patrimoniale, la seconda riga(Cassa out, Cassa in) rappresenta il rendiconto finanziario con i flussi di cassa. I depositi sono segnati come cassa e non come titolo/competenza. Il Tesoro funge da cassa dei cittadini, che sono i sovrani proprietari della cassa e la BC diventa un ufficio del Tesoro con “controllo analogo” di un suo qualsiasi dipartimento. Questo sistema può funzionare anche per le banche regionali, comunali e settoriali.

- Funzione creditizia separata dalla funzione monetaria:

& Nella prima riga, in verde, il risultato della funzione monetaria. Alla seconda riga l’uscita di cassa e l’entrata di cassa come dovrebbe essere segnata nel rendiconto finanziario per il prestito da Tesoro alla Banca. Alla terza riga, il credito risultante dal prestito del Tesoro e il corrispettivo debito della Banca. Alla quarta riga, l’uscita di cassa della Banca e l’entrata di cassa del Mutuatario contestuale all’erogazione del credito, nella riga sotto, il credito della banca risultante dall’erogazione del credito e il debito corrispettivo nel conto del mutuatario.

& Il capitale creato dal nulla e prestato, in realtà è segnato sempre come debito nei confronti dei cittadini, per il Tesoro, nei confronti del Tesoro per la BC, e nei confronti dell’assemblea della cittadinanza comunale, regionale o settoriale per la banche commerciali che diventano le casse di tali cittadini. Il deposito creato dal nulla viene prima segnato come creazione monetaria nella cassa del creatore del simbolo contabile e poi segregato dalla sua contabilità per essere segnato nella cassa, in dare, come asset del mutuatario.

% Quando il mutuatario rimborserà il mutuo, solo gli interessi andranno VERAMENTE negli utili della banca – secondo quanto è falsamente rendicontato attualmente visto che si sono già intascate il capitale all’atto di prestarlo – mentre il capitale che le banche ci fanno credere che sparisce nella contabilità, torna nella cassa del Tesoro, come debito nei confronti dei cittadini. Questo sarà un vero regime di moneta fiduciaria/nominale senza riserva ma autenticata dal volere e la fiducia dei cittadini,

2. Gli effetti far-falla

Gli effetti far-falla di questa falla sono innumerevoli e sotto gli occhi di tutti: dalle crisi all’austerity, dalle privatizzazioni ai flussi di immigrazione, dalle guerre alla malasanità, dai cartelli nel commercio alla globalizzazione, dal degrado climatico per l’energia fossile al toto brevetti, dalla riduzione della biodiversità agli ogm ecc ecc ecc.

CFA 12

Uno degli effetti più evidenti è lo sfruttamento dei popoli e gli squilibri geopolitici di distribuzione della ricchezza, con l’esempio eclatante del franco coloniale africano (CFA). Lo stesso tipo di trucco è utilizzato nella creazione monetaria dei CFA – la moneta coloniale francese – dal nulla da parte di Tesoro e della Banque de France, una moneta imposta a 14 paesi africani più le Comore al momento della firma di Bretton Woods e dei trattati di “indipendenza” di tali Stati. Il CFA è agganciato all’euro e prestato da Tesoro e Banque de France alle tre banche centrali delle tre zone delle colonie francesi in Africa, occidentale, centrale e le Comore, che devono tenere un conto di riserva in valuta estera (euro, dollari, yenecc) chiamato “conto di operazioni” presso il Tesoro francese 13. Si parla di almeno 500 miliardi di euro che entrano nelle casse del Tesoro con questo trucco. La scusa è che la Francia “garantisce” la valuta, assicura uno “scoperto illimitato” e la convertibilità del CFA in euro, in realtà il CFA è convertibile quanto lo sono i nostri depositi (al 5&) o le banconote sui conti della BCE (affatto)…Anzi, è convertibile a vantaggio della BCF e del Tesoro le quali chiedono in cambio del prestito in CFA alle tre banche centrali africane una copertura EX POST in riserve valutarie – il 50% di tutte le riserve valutarie – da versare sui tre conti di operazioni del Tesoro francese. Scatta persino una clausola di rastrellamento, così scritta nel testo “clause de ratissage”, nel testo ufficiale della Banque de France, non appena il valore del conto di riserva o conto di operazione di una delle tre banche centrali si avvicina al 20% del circolante in CFA. Con la clausola di rastrellamento, le BC africane devono rastrellare tutte le valute estere detenute da istituti pubblici e privati nel paese che ha “sforato” e versarle nei conti di operazioni del Tesoro francese, in cambio la BC del paese riceverà in prestito altri CFA che gli consentiranno di ottenere MAGGIORI DIRITTI SPECIALI DI PRELIEVO DAL FMI, i quali servono a loro volta ad… acquistare valute estere….

& La pax franca coloniale è mantenuta, come ogni moneta creditizia con le basi militari e l’inganno. Quando Gbabo, presidente eletto nel 2011 in Cote d’Ivoire dichiarò di volere uscire dal CFA, fu minacciato da Sarkozy di intervenire nel paese con la forza e quando Gbabo non si ritirò, la Francia bombardò il paese incriminando il presidente eletto che adesso sta subendo alla Corte internazionale un processo dove rischia 30 anni di prigione… La stessa cosa vale per Gheddafi, come si può capire dalle email della Clinton, voleva guidare il movimento panafricano di liberazione dell’Africa con la creazione del dinaro d’oro. Idem per Saddam che propose di vendere il petrolio in euro. Per non parlare di Moro con la stampa delle 500 lire come biglietti di Stato e non come baconote (cfr. Moro, Kennedy)

Questo giochino frutta alle casse del Tesoro dell’Esagono circa 500 miliardi l’anno, secondo indiscrezioni, visto che gli importi sui conti di operazione e gli impieghi dei fondi sono circondati dal segreto di stato. La cosa è tanto più scandalosa che la Francia, ha anche ottenuto ufficialmente la facoltà di battere moneta nelle sua altre colonie, la Polinesia, con il protocollo 18 dei trattati UE, dove mantiene “il privilengio dell’emissione monetaria nella Nuova Caledonia, nella Polinesia francese e a Wallis e Futuna alle condizioni fissate dalla sua legislazione monetaria e avrà diritto esclusivo di fissare la parità del franco CFP, la valuta usata nei DOM TOM della Polinesia francese, di Wallis e Futuna e della Nuova Caledonia”. Per il CFA invece non è stato aggiunto alcun protocollo, per dire che la situazione è taciuta e a stento tollerata dagli altri Stati membri in una sorta di tacito consenso forse più indotto da riflessi storici e dalla minaccia intrinseca, la Francia avendo infatti la supremazia nucleare.

Chiediamo quindi una commissione di inchiesta sulla contabilizzazione della moneta creata dal nulla alla luce delle questioni giuridiche qua abbozzate e del rispetto delle norme costituzionali, europee e dei diritti dell’uomo; nonché sulla reale destinazione dei flussi finanziari al rimborso del capitale del prestito che lo IAS7.12 prescrive di classificare come attività finanziarie nonché sui flussi dello IAS7.17 che sono gli incassi derivanti dai prestiti e dai mutui erogati; chiediamo un’azione politica per sostenere nei consessi contabili internazionali una corretta definizione di moneta distinta dal titolo; e chiediamo a tutti gli addetti – commercialisti, avvocati, magistrati, politici, funzionari, media e cittadini – di far mostra di coraggio e di coerenza nell’affrontare questo spinoso argomento per il bene del paese e dell’umanità.

Dan Palanza: “Book-keeping is actually a language that is used to describe energy transfers between two entities where there are two paired components, one physical and one intellectual. It is a way both to describe that transfer and to analyze and represent the balance inherent in such transfers.”

1 https://it.scribd.com/doc/86178882/Einaudi-Moneta-immaginaria, Luigi Einaudi, 1930

2 https://nicolettaforcheri.wordpress.com/2014/03/21/paghero-o-passivita-le-mezze-verita-della-boe-n-forcheri/

5 https://nicolettaforcheri.wordpress.com/2014/03/16/clamorosa-ammissione-della-bank-of-england-la-moneta-e-una-falsa-cambiale/

7 http://www.fondazionenazionalecommercialisti.it/system/files/imce/aree-tematiche/pac/PCI_Reg.%20CE%20n.%201725_03.pdf

8 https://www.bancaditalia.it/compiti/vigilanza/normativa/archivio-norme/circolari/c262/IL_BILANCIO_BANCARIO_3agg.pdf